LinkedIn, được sáng lập năm 2002 bởi Reid G. Hoffman, một công ty mạng xã hội của Mỹ. Với hơn 100 triệu người sử dụng trên toàn thế giới, trang web của công ty cho phép các thành viên tạo lập tài khoản để giới thiệu, chia sẻ chuyên môn, cũng như mở rộng quan hệ xã hội liên quan đến nghề nghiệp.

Ngày 19-5-2011, LinkedIn đã chính thức trở thành một công ty đại chúng và chào sàn NYSE bằng một IPO được đông đảo nhà đầu tư và báo giới quan tâm. Lần chào sàn này của LinkedIn cũng để lại nhiều điều thú vị đáng suy ngẫm cho những nhà đầu tư nhỏ lẻ.

Một IPO thành công hay là một “bong bóng”?

IPO của LinkedIn trở thành một “sự kiện” trong niềm mong đợi và tò mò của công chúng đầu tư bởi lẽ đây được coi là lần niêm yết lớn nhất của một công ty internet kể từ khi Google lên sàn năm 2004. Hơn nữa, LinkedIn là công ty mạng xã hội của Mỹ đầu tiên trở thành công ty đại chúng. Trên thực tế, IPO này đã rất thành công: LinkedIn đã bán 7,8 triệu cổ phiếu với giá 45 USD/cổ phiếu, thu về 352,8 triệu USD. Trong ngày đầu tiên giao dịch, giá cổ phiếu đã tăng thêm 172,7% lên đỉnh điểm ở 122,7 USD, và chốt lại cuối ngày với giá 94,25 USD, tăng 109,4% so với giá phát hành, đạt giá trị vốn hóa thị trường là 8,9 tỉ USD.

Nếu chỉ nhìn sơ qua vào những con số, đây rõ ràng là một IPO thắng lợi. Công ty đã bán được cổ phiếu ở khoảng giá mong đợi là từ 42- 45 USD/cổ phiếu ngay ở đợt phát hành đầu tiên và thu được khoản tiền trên 350 triệu USD để phục vụ đầu tư kinh doanh. Sự lên sàn của công ty còn được các nhà đầu tư hưởng ứng, thể hiện qua giá cổ phiếu tăng cao trong ngày đầu giao dịch. Vậy mức tăng gấp đôi này lớn đến đâu?

Nếu so sánh trong thị trường cổ phiếu từ trước tới nay thì IPO của LinkedIn không phải là một kỉ lục. IPO của TheGlobe.com năm 1998, giai đoạn bắt đầu bong bóng dot.com, có giá cổ phiếu đã tăng tới 900% vào lúc đỉnh điểm và đóng cửa ở mức tăng 600% so với giá phát hành 9 USD/cổ phiếu[1]. Còn nếu so sánh các top IPO từ sau khi bong bóng dot.com diễn ra, rõ ràng IPO của LinkedIn là một thành công. Mức tăng trên 100% xứng đáng được liệt vào danh sách Top 5 IPO có giá cổ phiếu tăng cao nhất sau ngày đầu phát hành kể từ năm 2001. Cũng để ý rằng các công ty có mức tăng giá cao hơn LinkedIn hầu như là các công ty internet như Baidu hay Youku. Như vậy có thể nói LinkedIn còn cách mức giá “bong bóng” ở một thị trường nóng một khoảng khá xa, nhưng trong một thị trường bình thường, IPO của LinkedIn rất thành công mặc dù còn thua kém một số công ty mạng khác.

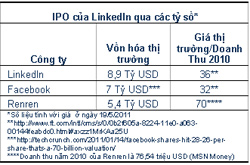

Những con số thể hiện rằng IPO của LinkedIn là một thành công trên thị trường nói chung. Tuy nhiên IPO này cũng chưa đến mức “bong bóng” nếu đứng dưới góc nhìn một công ty mạng xã hội nói riêng và một công ty internet nói chung. Nói một cách khác, nếu nói IPO của LinkedIn là một “bong bóng”, thì có thể nói IPO của Renren hay Facebook (dự kiến) là những “bong bóng” lớn hơn[4]

Nhà đầu tư nào được hưởng lợi?

Với một IPO có mức tăng giá gấp đôi như vậy, ai là người hưởng lợi từ việc tăng giá? Trước IPO, cổ phần trong LinkedIn được nắm giữ trong tay những người sáng lập, quản lý và nhân viên của công ty cùng những nhà tài trợ. Hiểu được cổ phiếu thuộc về ai trong và sau khi IPO sẽ giúp chúng ta biết được ai là người hưởng lợi với mức tăng giá 109% sau ngày giao dịch đầu tiên của LinkedIn.

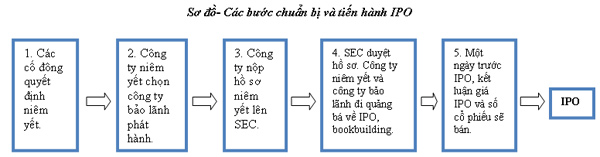

Trước hết bắt đầu bằng việc hiểu rõ hơn về quy trình IPO của LinkedIn. Đầu tiên, những người chủ sở hữu công ty quyết định sẽ niêm yết LinkedIn trên sàn (bước 1). Trước đó công ty sẽ mất một khoảng thời gian chừng 2 năm để cải tổ chính sách và thúc đẩy hoạt động kinh doanh mở đường cho IPO[5]. Khi bắt đầu IPO, họ tìm một hoặc một nhóm các công ty bảo lãnh phát hành chứng khoán để giúp tiến hành (bước 2). Ở trong trường hợp này nhóm bảo lãnh gồm Morgan Stanley, Meryll Lynch của Bank of America, và J.P. Morgan Chase do Morgan Stanley đứng đầu. Nhóm này sẽ cùng với LinkedIn lựa chọn hình thức IPO cũng như định ra giá bán của cổ phiếu. LinkedIn phải nộp một đơn gọi là S-1 cho Ủy ban Chứng khoán SEC (bước 3). Khi ủy ban này đã duyệt hồ sơ niêm yết của công ty, LinkedIn được đi giới thiệu về mình cho các nhà đầu tư tiềm năng được biết và đồng thời sẽ tiến hành định giá cổ phiếu của mình một cách chính thức (bước 4,5). Sơ đồ sau đây phác thảo các bước tiến hành IPO.

Giá phát hành: Công ty bảo lãnh phát hành sẽ giúp đỡ LinkedIn trong việc xác định giá phát hành ở bước 3 và 4. Thông thường, mức giá đưa ra không được quá thấp hoặc quá cao. Mức giá quá thấp dẫn mang lại ít tiền cho công ty niêm yết, khiến công ty bảo lãnh phát hành bị mất khả năng cạnh tranh vì các công ty khác sẽ không tìm đến để thuê trợ giúp IPO nữa. Nhưng mức giá cũng không được quá cao khiến cho các nhà đầu tư thờ ơ và quay lưng. Nếu không có đủ người mua, có thể dẫn đến đợt phát hành phải hủy bỏ[6] hoặc ít nhất là một IPO không thành công.

Công ty có thể đưa ra một giá nhất định hoặc một khoảng giá. Ở đây LinkedIn đã đưa ra một khoảng giá là 42-45 USD/cổ phiếu. LinkedIn thực hiện phương pháp đăng ký mua, gọi là bookbuilding, thực hiện ở bước 4. Khi đó, những nhà đầu tư sẽ được mời đăng ký mua cổ phiếu và họ sẽ đưa ra giá mua cũng như số lượng cổ phiếu muốn mua. Sau khoảng 5 ngày, công ty sẽ đóng sổ và quyết định giá phát hành dựa vào đăng ký của các nhà đầu tư (bước 5).

Đối tượng được mua cổ phiếu với giá 45 USD: Những người được mời đăng ký mua cổ phiếu lúc mới phát hành (bookbuilding) không phải là một nhà đầu tư bất kỳ. Trên thực tế, công ty bảo lãnh phát hành sẽ đưa ra lựa chọn về những đối tượng được mời này. Thông thường, khoảng 80% cổ phiếu sẽ được để dành cho các nhà đầu tư chuyên nghiệp: các công ty môi giới chứng khoán, các ngân hàng đầu tư, và một số nhà đầu tư cá nhân có thế lực. Phần cổ phiếu còn lại (dưới 20%) được coi là sẽ đến được với nhà đầu tư đại chúng. Thực chất 20% này được rót sang các công ty môi giới, bản thân họ sẽ để dành phần cổ phiếu này cho những nhà đầu tư hay mua bán với khối lượng lớn, có uy tín đầu tư tốt, hoặc có quan hệ lâu dài với công ty[7].

Cơ chế “phân phát” cổ phiếu cho những nhà đầu tư có “quan hệ” này từng bị chỉ trích là không công bằng, mặt khác gây thiệt thòi cho công ty[8]. Nếu để các nhà đầu tư khác có quyền đấu giá, giá phát hành sẽ dựa vào nhu cầu của nhiều đối tượng hơn thay vì chỉ dựa vào nhu cầu của một số hữu hạn các nhà đầu tư chuyên nghiệp. Do đó giá có thể cao hơn và mang lại lượng tiền nhiều hơn cho công ty qua IPO. Tuy nhiên, ngoài lý do quan hệ và truyền thống ra, cổ phiếu được bán cho những tổ chức, cá nhân có uy tín với giá thấp còn vì những người này sẽ thường nắm giữ cổ phiếu lâu dài, như vậy sẽ giảm thiểu rủi ro bán tháo cổ phiếu nếu gặp phải giai đoạn kinh doanh không tốt. Bán với giá rẻ cho các tổ chức cá nhân lúc ban đầu còn giúp sau này cổ phiếu sẽ có cơ hội tăng cao về lâu dài[9]. Điều này sẽ có lợi cho các cổ đông hiện tại.

Số lượng cổ phiếu bán ra: Việc bán đi bao nhiêu cổ phần tùy thuộc các cổ đông hiện thời. Họ tự quyết định mình sẽ bán ra bao nhiêu cổ phần của mình khi công ty trở thành đại chúng. Trong số những cổ đông lớn của LinkedIn, có người đã quyết định bán đi phần sở hữu của mình và có những người đã giữ lại. Ví dụ, Reid Hoffman, chủ tịch hội đồng quản trị, vẫn nắm giữ hầu hết cổ phiếu của mình, chỉ bán 115.335 cổ phiếu và còn giữ 20,1% cổ phần trong công ty. Còn cổ đông Goldman Sachs bán toàn bộ cổ phần của mình là 871.840 cổ phiếu ở giá 45 USD/cổ phiếu, thu về 39 triệu USD.

Một câu hỏi đặt ra là tại sao một cổ đông quyết định bán hay giữ lại quyền sở hữu của mình? Cá nhân hay tổ chức có thể giữ lại cổ phần vì họ vẫn muốn sở hữu công ty. Trường hợp họ muốn rời bỏ công ty, cũng không nhất thiết họ phải bán hết cổ phần ngay từ đầu. Một lý do rất dễ thấy: nếu họ đợi một thời gian sau khi giá cổ phiếu đã tăng cao hơn so với thời điểm IPO, họ có thể bán nốt cổ phần của mình với giá cao hơn.

Thêm một lý do để chờ đợi là theo luật, sau IPO khoảng 180 ngày, những cổ đông trước khi công ty lên sàn mới có thể tiếp tục bán cổ phần của mình. Trong khi đó, sau khoảng 1 tháng công ty bảo lãnh có thể bắt đầu đưa ra các báo cáo về công ty mình vừa bảo lãnh. Các báo cáo này luôn rất khả quan, nhờ đó cổ phiếu ở thời điểm này sẽ có thể được tăng giá[10]. Nếu chờ đến thời điểm này mới bán ra, cổ đông sẽ thu lại được nhiều tiền hơn. Sự hoãn bán cổ phần này cũng giải thích một phần việc “chia chác” cổ phiếu lúc phát hành cho các nhà đầu tư có “quan hệ” với giá rẻ so với định giá của thị trường. Đó là vì cổ phiếu sẽ có được đà tăng giá trong và sau IPO, khiến có lợi về lâu dài cho các cổ đông muốn chờ bán cổ phần của mình sau IPO.

Như vậy, IPO của LinkedIn đem đến một cơ hội mua cổ phiếu với giá phát hành là 45 USD/cổ phiếu cho một số hữu hạn các nhà đầu tư chuyên nghiệp hoặc cá nhân có thế lực. Giá phát hành đã được quyết định sao cho hợp lý bởi LinkedIn và công ty bảo lãnh phát hành trước khi IPO diễn ra. Những người được mua với giá 45 USD/cổ phiếu là những người chắc chắn được hưởng lợi trong IPO của LinkedIn. Lượng cổ phiếu được bán ra ngoài phụ thuộc nhiều vào tính toán của chủ sở hữu trước IPO.

Nhà đầu tư nhỏ lẻ và IPO

IPO của LinkedIn đánh dấu sự lên sàn của một công ty mạng xã hội đầu tiên ở Mỹ. Nó đưa ra một lựa chọn mới cho các danh mục đầu tư, đồng thời sẽ là “mực thước” để đánh giá kì vọng của nhà đầu tư đối với các công ty mạng xã hội còn lại như Facebook, Twitter, Zynga hay Groupon.

Đối với nhà đầu tư nhỏ lẻ, bạn có khả năng trở thành một trong những chủ sở hữu của LinkedIn và hưởng lợi từ kết quả hoạt động kinh doanh của công ty, mặc dù phần sở hữu này có thể là rất nhỏ. Còn nếu nói về cơ hội kiếm lời từ IPO của LinkedIn và các công ty khác nói chung, trước hết bạn cần phải hiểu rằng mình hầu như không thể tiếp cận được với cổ phiếu mới phát hành với giá 45 USD. Thực tế, mức giá mở cửa trong ngày giao dịch đầu tiên đã là 83 USD/cổ phiếu. Bạn sẽ lãi nhiều nhất là 47,8% nếu may mắn bán được ở giá đỉnh điểm là 122,7 USD/cổ phiếu. Tất nhiên đây vẫn là mức lãi rất cao, nhưng so với mức 172,7% nếu mua được với giá 45 USD/cổ phiếu, nó chỉ bằng một phần tư.

Ngoài ra, bên cạnh thành công của LinkedIn trong IPO, cũng còn đó những lo ngại. Người ta vẫn nghi ngờ về một bong bóng IPO, hay một Renren thứ hai, khi mức tăng 29% sau IPO được tiếp nối bằng sự sụt giảm giá tới dưới giá phát hành. Hoặc người ta có thể lo ngại về tình hình kinh doanh của LinkedIn không thể đáp ứng mong đợi của thị trường.

Vì vậy, là một nhà đầu tư nhỏ lẻ, sự suy tính kỹ lưỡng về triển vọng của công ty và những hiểu biết căn bản về IPO là cần thiết khi đưa ra quyết định nên hay không tham gia vào cuộc đua IPO.

(Sem Vietnam – Theo VEF)

[1] http://blogs.wsj.com/deals/2011/05/19/linkedin-ipo-remind-anyone-of-theglobe-com/

[2] Tuy nhiên nếu tính doanh thu năm 2009 thì hai công ty này được định giá tương đương nhau

[3] Cần chú ý rằng nhìn vào các chỉ số trên chỉ là một cách tham khảo vì doanh thu hay lợi nhuận của các công ty như LinkedIn hay Renren vẫn đang thay đổi rất lớn qua mỗi năm và chưa đi vào giai đoạn ổn định.

[4] Dựa trên chỉ số Giá thị trường/Doanh thu năm 2010, thể hiện quan điểm của cá nhân tác giả.

[5] http://www.investopedia.com/ask/answers/06/ipoprocess.asp

[6] Ví dụ trong trường hợp hợp đồng phát hành là all-or-none, tức là bán được hết hoặc hủy hoàn toàn.

[7] http://money.howstuffworks.com/ipo6.htm

[8] http://money.msn.com/top-stocks/post.aspx?post=30d182c9-e360-4440-b230-26957d7d3ea0

[9] http://www.slate.com/id/1002736/

[10] http://money.howstuffworks.com/ipo6.htm